"Pregledane banke, kao i bankovni sustav Hrvatske promatran u cjelini, imaju visoku stopu kapitaliziranosti koja kreditnim institucijama pruža odgovarajuću zaštitu od potencijalnih nepredviđenih gubitaka i osigurava im potrebnu otpornost na stres", kaže se u priopćenju.

Potraga u tijeku

Autobus s turistima propao kroz led najdubljeg jezera na svijetu: Samo jedan se uspio spasiti

Potraga u tijeku

Autobus s turistima propao kroz led najdubljeg jezera na svijetu: Samo jedan se uspio spasiti

Prekipjelo im

Kaos zbog nevremena, stanovnici su očajni: "To je tragedija... Mnogi su upali u more. Ljudi su ispalili na živce!"

Prekipjelo im

Kaos zbog nevremena, stanovnici su očajni: "To je tragedija... Mnogi su upali u more. Ljudi su ispalili na živce!"

Donosi Provjereno

Ivana je nepokretna, živi sama i ne ovisi o državi, razlog je samo jedan

Donosi Provjereno

Ivana je nepokretna, živi sama i ne ovisi o državi, razlog je samo jedan

Provjera kvalitete imovine kreditnih institucija u Hrvatskoj provedena je prema preporukama Europskog nadzornog tijela za bankarstvo (EBA) i ECB-a, a pokazala je da njome utvrđena korekcija kvalitete imovine kreditnih institucija relativno malo utječe na stopu adekvatnosti kapitala obuhvaćenih kreditnih institucija i bankovnog sustava u cjelini.

U priopćenju se dodaje da je provjera kvalitete imovine u hrvatskim kreditnim institucijama obavljena u okviru dva istodobno provođena procesa kojima je obuhvaćen financijski sustav Europske unije.

To su 'Stress Test' EBA-e i 'Comprehensive Assessment' ECB-a. Oba procesa obuhvatila su bankarske grupacije u koje su uključene i sve kreditne institucije u kojima je u Hrvatskoj provedena provjera kvalitete imovine.

Zaba, PBZ, Erste i RBA dobro kapitalizirane

Za uključene četiri najveće kreditne institucije (Zagrebačka banka, Privredna banka Zagreb, Erste&Steiermärkische Bank i Raiffeisenbank Austria), koje predstavljaju dvije trećine od ukupne aktive bankovnog sustava u Hrvatskoj, stopa adekvatnosti kapitala, na konsolidiranoj razini, smanjila bi se uslijed provođenja dodatnih ispravaka vrijednosti utvrđenih AQR-om u prosjeku za 0,6 postotnih bodova.

„Stopa adekvatnosti osnovnog kapitala iznosila bi za navedene četiri kreditne institucije u prosjeku 19,9 posto, a stopa adekvatnosti ukupnog kapitala 20,2 posto, što je i dalje znatno iznad zakonski propisanog minimuma i regulatornih zahtjeva“, ističe središnja banka.

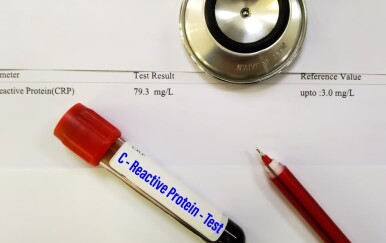

Provjera kvalitete imovine provedena je pregledom kreditnih spisa na uzorku koji je obuhvatio plasmane u iznosu od 40 milijardi kuna prema 992 klijenta, čime je ustanovljeno, između ostalog, da ukupan iznos izloženosti od 2,9 milijardi kuna ne zadovoljava uvjete za tzv. A plasmane, zbog čega se isti trebaju smatrati neprihodujućim plasmanima (engl. non-performing exposures), ističe se u priopćenju.

U pregledu imovine, navodi HNB, poseban je naglasak stavljen na provjeru vrijednosti instrumenata osiguranja plasmana i njihovu adekvatnu procjenu, kao bitnog elementa utvrđivanja adekvatnosti formiranih ispravaka vrijednosti plasmana.

„Opisanom provjerom kvalitete imovine i vrijednosti instrumenata osiguranja utvrđena je potreba dodatnih ispravaka vrijednosti plasmana u ukupnom iznosu od 1,25 milijardi kuna.

Uz to, projekcijom rezultata pregledanog uzorka na ostatak portfelja, u skladu sa statističkim metodama koje je definirao ECB, moglo bi se identificirati dodatnih 1,57 milijardi kuna neprihodujućih plasmana, koji bi zahtijevali dodatne ispravke vrijednosti od 322 milijuna kuna“, stoji u priopćenju HNB-a.

To znači, objašnjava se, da bi ukupno potrebni ispravci vrijednosti prema AQR-u iznosili 1,56 milijardi kuna, što predstavlja povećanje od 8,9 posto u odnosu na ukupno izdvojene ispravke vrijednosti za neprihodujuće plasmane prije provođenja AQR.

Uključivanjem svih novoutvrđenih neprihodujućih plasmana, udio neprihodujućih plasmana u ukupnima povećao bi se za kreditne institucije obuhvaćene AQR-om s prosječnih 11 na 12,4 posto.

Iz HNB-a naglašavaju da su spomenute četiri kreditne institucije uključene u AQR ostvarile u 2013. godini ukupnu dobit (prije oporezivanja) u iznosu od 2,5 milijardi kuna te da su njihovi ukupni troškovi rezerviranja u istoj godini iznosili 4,2 milijarde kuna, a u 2014. godini (do 30. lipnja) ukupno 1,4 milijarde kuna.

"Evidentno je, dakle, da je znatan dio ispravaka vrijednosti utvrđenih pregledom kreditnog portfelja u okviru AQR-u već proveden u poslovnim knjigama tih kreditnih institucija u 2014. godini", zaključuje se u današnjem priopćenju HNB-a.

Na strest testu nije prošlo 25 banaka

ECB je danas izvijestila da je provjera kapitala ukupno 130 europskih banaka pokazala da njih 25 mora prikupiti dodatni kapital od 25 milijardi eura.

U toj skupini brojem prednjače talijanske banke, uključujući Monte dei Paschi di Sienna, Banco Carige i Banco Popolare. Slijede one iz Grčke, poput Eurobanka i National Bank of Greece. Dodatni kapital moraju prikupiti i slovenske Nova Ljubljanska banka i Nova Kreditna Banka Maribor, po 30 milijuna eura.

U izvješću ECB-a navodi se također da je ove godine 12 od 25 banaka prikupilo 15 milijardi eura i time svelo ukupan iznos potrebnog dodatnog kapitala ispod razine od 10 milijardi eura.

Preostalih 13 banaka mora u roku od dva tjedna dostaviti planove za dokapitalizaciju i imaju rok od devet mjeseci da prikupe potreban iznos.

PBZ iznimno zadovoljna rezultatima

Odmah nakon objave rezultata 'stres testa' ECB-a, Privredna banka Zagreb (PBZ) iskazala je zadovoljstvo ostvarenim rezultatima.

„Iznimno smo zadovoljni uspješnim rezultatom koji je PBZ, kao članica Intesa Sanpaolo Grupe postigla u sklopu provedene sveobuhvatne analize i stres testa ECB-a. PBZ nema dodatnih zahtjeva za rezervacijama, što je veliko priznanje i potvrda naše dugogodišnje predanosti i kvalitete u radu s klijentima i kontinuirano vrlo dobrog upravljanja kreditnim portfeljem i povezanim rizicima. Ovaj izvrstan rezultat i stres testom potvrđena snažna kapitalna pozicija Grupe, garantiraju stabilnost poslovanja i omogućuju nam da i dalje nastavimo biti pouzdan i siguran partner našim klijentima i ključan nositelj financijske stabilnosti u ovom dijelu Europe“, stoji u priopćenju PBZ-a. (Hina)

DNEVNIK.hr pratite putem iPhone/iPad | Android | Twitter | Facebook

bolan osjećaj

bolan osjećaj Potraga u tijeku

Potraga u tijeku Poseban karakter

Poseban karakter